Javne finansije Pregled

1.

FINANCIJSKA ZNANOST, FISKALNI SUSTAV I FISKALNA POLITIKA (1.-30.str)

Javne financije – financiranje aktivnosti od općega (javnoga) društvenog interesa

Poslovne financije – financiranje poslovnih subjekata

Financije

– finis (kraj, svršetak), finire (završiti ali i plaćati)

-

Ponajprije se misli na rukovanje novcem i na aktivnosti oko novca; plaćanje obveza nastalih kupoprodajnim

odnosom, obveze plaćanja poreza, doprinosa i drugih davanja, puštanje novca u optjecaj, kreditiranje

gospodarstvenih subjekata, raspisivanje javnih zajmova, trošenje novca i sl.

-

Znanstvena disciplina čiji su predmet proučavanja financije. Financije predstavljaju skup načela, metoda,

tehnika i teorija koje se bave menadžmentom i pribavljanjem novca za potrebe države, lokalne i regionalne

samouprave, poduzeća, ostalih pravnih subjekata i pojedinca.

Javne financije

– susrećemo i pojam društvene financije; obično vezan uz financije u bivšoj SFRJ i naglašavanje

pridjeva „društveni“, a prema svom su obuhvatu predstavljale uži pojam od predmeta proučavanja javnih financija

(javne financije proučavaju i fiskalne sustave i fiskalnu politiku svih zemalja svijeta). Pod pojmom društvenih

financija smatrane su financije trgovačkih društava, dakle dio poslovnih financija koji nije sastavni dio javnih

financija.

-

Bave se izučavanjem javnih prihoda i javnih rashoda, njihovim elementima, odnosima, ciljevima, učincima i

dr. Predmet proučavanja javnih financija su javni sektor, javno područje gospodarstva, javna dobra, javni

prihodi i rashodi odnosno fiskalni sustav, fiskalna politika i fiskalna tehnika.

Javni

sektor

– brigu oko javnog financiranja (sektora) vode opća država, regionalna i lokalna vlast. Javni sektor

obuhvaćaju institucije opće države i javna društva (poduzeća). Javna se društva osnivaju radi obavljanja javnih

komunalnih usluga (opskrba energijom i energentima, vodoopskrba, promet, komunikacije, luke, otpad i dr.) ali i

drugih djelatnosti. Njihova djelatnost može biti financijska (monetarna i nemonetarna) i nefinancijska. Mogu biti i u

privatnom vlasništvu.

-

Glavne aktivnosti javnog sektora dijelimo u pet kategorija:

1.

Opće državne transakcije u dobrima i uslugama i transferima dohotka i kapitala

2.

Ekonomske aktivnosti javnih poduzeća i institucija

3.

Porezni rashodi (porezna oslobođenja, porezni krediti i posebne olakšice)

4.

Kreditiranje i davanje jamstava za posudbe privatnog sektora

5.

Državna regulacija (cijena, financijskog tržišta, zdravlje i sigurnost)

Fiskalni

sustav

– u širem smislu podrazumijeva sve oblike fiskalnog zahvaćanja (poreze, doprinose i dr.), sve oblike

javnih (državnih i sl.) prihoda i rashoda, kao i sve propise kojima se ta materija uređuje. Fiskalni je sustav temelj na

kojemu se može voditi uspješna fiskalna politika primjenom elemenata fiskalne tehnike. U užem smislu to je skup

svih oblika fiskalnog zahvaćanja i fiskalnih propisa koji uređuju materiju fiskalnog zahvaćanja.

-

Fiskalni (porezni) monizam – ako se sustav sastoji samo od jednoga fiskalnog oblika (obično poreza)

-

Fiskalni porezni pluralizam – ako se sastoji od više fiskalnih oblika

-

Harmonizacija fiskalnih sustava nužan je uvjet racionalnog poslovanja; prepreka slobodnoj trgovini, turizmu i

sl.

Odnos fiskalnog sustava, politike i tehnike – fiskalni sustav omogućuje vođenje određene fiskalne politike i primjenu

odabranih elemenata fiskalne tehnike. I fiskalna politika i fiskalna tehnika sastavni su dio financijske znanosti.

Fiskalna politika

– podrazumijeva smišljeno korištenje fiskalnih mjera i instrumenata radi ostvarivanja ciljeva

ekonomske i drugih politika.

Fiskalna

tehnika

se može razmatrati kao sastavni dio (element) fiskalne politike.

-

Za ostvarenje postavljenih ciljeva fiskalne politike utvrđuju se i provode određene fiskalne mjere.

Fiskalnu

mjeru

čine određeni fiskalni elementi koji su odabrani za postizanje zadanih ciljeva.

Fiskalni

su

elementi

zapravo elementi fiskalne tehnike, odnosno elementi fiskalnih obaveza, javnih rashoda i dr. Odabrana fiskalna

tehnika u smislu fiskalne politike čini fiskalnu mjeru.

-

Fiskalni sustav mora biti utvrđen za dulje razdoblje, dok se fiskalna politika može mijenjati u kraćim

razdobljima. I mjere fiskalne politike moraju se osigurati za dulje razdoblje primjene. Propisi o fiskalnom

zahvaćanju (oporezivanju) morali bi se donositi barem dvije godine unaprijed (bitno za turizam; cijene moraju

biti poznate unaprijed i ne mogu se mijenjati zbog novog poreza i sl.).

Fiskalni je sustav definiran fiskalnim propisima neke zemlje. Fiskalnim se propisima utvrđuju fiskalni oblici čijom se

primjenom prikupljaju fiskalni prihodi, utvrđuju drugi javni prihodi i definiraju javni rashodi, što zajedno čini fiskalni

sustav. Tim su propisima uređeni i elementi za vođenje fiskalne politike putem odabranih elemenata fiskalne tehnike,

odnosno fiskalnih mjera. Provedba fiskalnih propisa znači provedbu fiskalne politike unutar fiskalnog sustava. Unutar

fiskalnog sustava možemo imati ove podsustave:

1.

Porezni sustav

2.

Carinski sustav

3.

Sustav doprinosa za socijalno osiguranje

4.

Sustav pristojba (taksa)

5.

Sustav ostalih davanja

6.

Sustav donacija, koncesija i drugih prihoda

U mnogim se temljama carine smatraju posrednim porezima, pa kad se govori o poreznom sustavu, govori se zapravo

i o carinama, pristojbama, doprinosima za obvezno socijalno osiguranje itd. Budući da su porezi temeljni oblik

fiskalnog zahvaćanja, ostalim se fiskalnim oblicima daju atributi poreza, pa se cijeli fiskalni sustav (ili njegov veći

dio) naziva poreznim sustavom.

Fiskalni federalizam

– u unitarnim državama obično postoji centralna fiskalna vlast i lokalne fiskalne vlasti između

kojih postoji određeni financijski odnos. Kada govorimo o tom odnosu, govorimo o tzv. fiskalnom federalizmu.

Fiskalni suverenitet ima pravo odnosno ovlaštenje nositelja fiskalne vlasti uvoditi određenu fiskalnu obvezu i koristiti

se sredstvima ubranim na ime te obveze kao svojim prihodima. Financijski su odnosi u federalno uređenim državama

nešto kompliciraniji, jer osim uobičajenih odnosa u dvije razine (nositelj centralne vlasti i lokalnih fiskalnih vlasti),

postoji i treća razina; federacija (savez), države i lokalna vlast. Kod nas postoje četiri razine, iako ih se nastoji

funkcionalno svesti na tri (država, županija ili regija, grad ili općina, odnosno četvrt). Podjela fiskalnih funkcija

obuhvaća tri područja: fiskalni suverenitet (pravo na prihode), javni rashodi (financiranje određenih javnih potreba) i

upravna nadležnost fiskalne administracije.

Podjela fiskalnog suvereniteta – očituje se u dva ključna elementa: pravo na uvođenje fiskalne obaveze, pravo na

prihode od uvedene fiskalne obaveze.

-

Pravo na uvođenje fiskalne obveze može biti podijeljeno na pet načina:

1.

Centralna fiskalna vlast ima isključivo pravo uvođenja fiskalne obveze za sve fiskalne oblike i prema

određenim pravilima utvrđuje raspodjelu prihoda

2.

Centralna fiskalna vlast uzima za sebe dio fiskalnih oblika, a za dio fiskalnih oblika suverenitet prepušta

lokalnim vlastima

3.

Centralna vlast utvrđuje pravila fiskalnog zahvaćanja, a lokalna fiskalna vlast ima pravo propisati visinu

stope fiskalne obveze

4.

Lokalne vlasti imaju isključivi fiskalni suverenitet, dok centralna vlast ima samo pravo na prihode

5.

Dio fiskalnih oblika je zajednički, a ostali pripadaju jednoj ili drugoj razini vlasti s različitim fiskalnim

suverenitetom

Doznake i potpore – ako centralna vlast osigurava sve ili dio prihoda lokalnim vlastima

Doprinosi – kada lokalne vlasti osiguravaju prihode centralnoj

Decentralizacija fiskalnih sustava

– javna dobra nemaju jednaka prostorna obilježja; kod nekih javnih dobara koristi

ima država kao cjelina (npr. obrana i dr.), kod drugih javnih dobara najviše koristi ima regija (regionalni vodovod,

prometnice i sl.), a kod trećih najviše koristi imaju građani pojedinih općina ili gradova (npr. uređenje parkova i

šetnica, javnih rasvjeta i dr.). Osobito je nužna u zemljama koje imaju velike razlike u obilježjima među regijama,

gradovima i općinama u kulturnom, etničkom, gospodarskom, jezičnom i drugom smislu. Decentralizacija omogućuje

razvoj demokracije jer je veći udio različitih društvenih skupina (političkih, etničkih, religijskih i sl.). Glavni je

nedostatak decentralizacije korupcija i lošija kvaliteta lokalne i regionalne administracije jer do izražaja dolaze

politički, a ne ekonomski kriteriji.

Fiskalna politika

– kao pojam pojavljuje se 80.-ih godina 19. St. dok svoju veću afirmaciju u današnjem poimanju

postiže 30.-ih godina 20. St. Pojavljuje se u okviru ekonomske politike, kao njezin dio, čiji su predmet proučavanja

javni prihodi i rashodi. Fiskalna politika u okviru ekonomske politike ima jednu od ključnih uloga, a zajedno s

monetarnom, najjače je sredstvo u upravljanju gospodarstvenim životom zemlje.

poreza, doprinosa i drugih obveza iz plaća radnika zaposlenih kod građana i građanskih pravnih osoba i dr.,

podnošenje poreznih prijava, izvješća i dr.), knjigovodstvenih servisa, revizorskih kuća i poreznih savjetnika

(svi poslovi poreznih obveznika koje je obveznik povjerio knjigovodstvenom servisu, poslovi revizora vezani

za provedbu Zakona o reviziji, poslovi poreznog savjetnika prema Zakonu o poreznom savjetništvu i dr.).

Poslovi banaka, Financijske agencije, Uprave carina, Porezne uprave i inspektora, Financijske policije,

nositelja sredstava koja su formirana realizacijom fiskalnih prihoda...

Elementi fiskalne obveze

– fiskalnu obvezu čini niz odabranih elemenata, a to su najčešće: izvor fiskalnih prihoda,

predmet fiskalne obveze, fiskalni subjekt (obveznik), osnovica fiskalne obveze, stope (fiskalna tarifa), kao i odredbe o

stvaranju odnosno prestanku fiskalne obveze, naplati, kontroli, kaznama i sl.

1.

Izvor fiskalnog prihoda: ona ekonomska kategorija iz koje taj prihod potječe, tj. onaj fond financijskih

sredstava koji pripadaju fiskalnom obvezniku i iz kojeg plaća fiskalnu obvezu. Fond u pravilu čini prihod

odnosno dohodak, a u iznimnim vremenima i imovina fiskalnog obveznika. Jasno je da je izvor fiskalnih

prihoda zapravo nacionalni dohodak

-

Prihod

fiskalnog obveznika (fiskalnog destinatara) je zbroj ekonomskih dobara koje ostvaruje obavljanjem

djelatnosti u određenom vremenskom razdoblju, npr. prihod od obavljanja zanatske djelatnosti. Obično se

promatra u bruto i neto-svoti.

-

Bruto-prihod

, osim novostvorene vrijednosti, čine i troškovi koji su bili učinjeni da bi se on ostvario. Neto-

prihod čini novostvorena vrijednost u određenom obračunskom razdoblju.

Neto-prihod

se dobije tako da se

od bruto-prihoda odbiju troškovi nužni za njegovo ostvarenje

-

Fiskalne se obveze plaćaju iz onih sredstava koja su uplatitelju trenutačno na raspolaganju (krediti, ušteđevine

i sl.). Obveznik može zatražiti odgodu plaćanja fiskalne obveze (poček), ako je to pozitivnim propisima

dopušteno. U svim slučajevima bitno je da se porezna obveza plaća iz prihoda, dok činjenica da je riječ o

prihodu prošlog, sadašnjeg ili budućeg razdoblja ovdje nije bitna

-

Dohodak

kao izvor fiskalnog prihoda može se definirati kao zbroj neto-prihoda fiskalnog obveznika odnosno

fiskalnog destinatara u određenom obračunskom razdoblju (najčešće godina dana). Financijska se znanost u

definiranju fiskalnih obveza koristi kategorijom bruto-dohotka (prije fiskalnog zahvaćanja) kao predmetom

fiskalne obveze. Dohoda, za razliku od prihoda koji je objektiviziran, obilježava vezanje za osobu fiskalnog

obveznika (subjekt)

-

Imovina

kao izvor fiskalnog prihoda ne može biti izvorom trajnijeg karaktera jer bi se brzo iscrpio pa bi

nestali prihodi s te osnove. Imovina ide na prodaju ili prelazi u vlasništvo države kada obveznik iz redovitih

prihoda ne može pokriti fiskalne obveze.

2.

Predmet fiskalne obveze ili fiskalni objekt jest svaka ona činjenica koja onome koji uvodi fiskalnu obvezu

(npr. javna vlast) daje povoda da je uvede. Premet obveze može biti jedna ili više povezanih činjenica

koje su se mijenjale kroz povijesni razvoj. Kad je za predmet fiskalne obveze uzet

dohodak

, smatra se da

je tad fiskalno zahvaćanje najopravdanije, jer se obveza može razrezati prema stvarnoj ekonomskoj snazi

obveznika. No, ako se u fiskalnom zahvaćanju dohotka primjenjuju rastuće stope, fiskalni sustav može

biti u cjelini opadajućeg fiskalnog opterećenja, tj. fiskalni teret više snose oni čiji je dohodak niži.

Predmet obveze mogu biti i

troškovi

odnosno

rashodi

obveznika (slično je fiskalnom zahvaćanju

dohotka; onaj koji više troši obično ostvaruje veći dohodak), a prednost je u obuhvaćanju neslužbenog

gospodarstva.

3.

Fiskalni obveznik ili fiskalni subjekt svaka je fizička ili pravna osoba koju fiskalni propis obvezuje da

plati određenu fiskalnu obvezu. Svi građani jedne zemlje nisu fiskalni obveznici, nego samo oni koji su

određeni fiskalnim propisom. Budući da se i fiskalna vlast smatra fiskalnim subjektom, fiskus se smatra

aktivnim, a fiskalni obveznik pasivnim subjektom. Ovisno o vrsti fiskalne obveze razlikuje se porezni

obveznik ili obveznik poreza, obveznik doprinosa, obveznik pristojbe ili pristojbeni obveznik, obveznik

carine ili carinski obveznik, obveznik naknade i sl. U praksi se često pojavljuju slučajevi u kojima fiskalni

obveznik nije ujedno i fiskalni platitelj. Pri određivanju osobe poreznog obveznika treba utvrditi i mjesto

njegova prebivališta; ondje gdje ima stan u vlasništvu ili posjedu neprekidno 183 dana u jednoj ili dvije

kalendarske godine.

4.

Osnovica fiskalne obveze jedan je od najbitnijih elemenata za utvrđivanje obveze. Definiranje osnovice

obveze najčešće predstavlja kvalitativno i kvantitativno određenje predmeta fiskalne obveze. Osnovice se

razlikuju prema vrstama fiskalnih obveza. Kao bitni se činitelji za utvrđivanje osnovice uglavnom

pojavljuju

teritorij

(fiskalni suverenitet),

vrijeme

i sam pojam odnosno

obilježja

osnovice

(primjerice

dohodak). Teritorij je kao element određivanja fiskalne obveze bitan za veličinu fiskalne osnovice jer nije

svejedno ulaze li u dohodak kao osnovicu samo prihodi u tuzemstvu ili i prihodi iz inozemstva i sl.

Vrijeme je bitno sa stajališta ublažavanja odstupanja u uvjetima privređivanja. To se najčešće odnosi na

sezonska odstupanja (uzmemo li prosječan dohodak sezonskog obveznika ostvaren u sezoni, on bi u

odnosu na obveznike koji rade cijele godine s prosječno nižim dohotkom došao u nepovoljniji položaj,

osobito ako se koriste rastuće fiskalne stope). Kod poreza na promet proizvoda osnovica je prodajna

cijena proizvoda, kod poreza na nasljedstva i darovanja osnovica je procijenjena vrijednost nasljedstva

(dara) itd.

Vrste fiskalnih osnovica

: prva podjela fiskalnih osnovica je po vrijednosti i po količini. Osnovica po vrijednosti (ad

valorem) utvrđuje se prema procijenjenoj ili stvarnoj vrijednosti dohotka, proizvoda, dobra ili nekoga drugog

predmeta fiskalne obveze. Osnovice po vrijednosti dijele se na stvarne i paušalne. Osnovica po količini ubraja se u tzv.

specifične osnovice. Obično je određena mjenim jedinicama, npr. u komadima, litrama, tonama, hektarima i sl.

-

Paušalna osnovica – kod nje se pri utvrđivanju ne uzimaju svi elementi njezina određenja, nego se određivanje

radi samo na osnovi važnijih elemenata fiskalnog predmeta. Koristi se uglavnom kada je teško utvrditi stvarnu

osnovicu, a katkad zbog jednostavnosti fiskalnog zahvaćanja kod malih osnovica. Obično je aproksimativna;

utvrđena fiskalnim propisom ili ugovorena.

-

Može biti jedinstvena ili sumarna. Sumarna osnovica ima sva obilježja paušalne osnovice, samo što se u

određivanju njezine visine uzimaju određeni elementi. Tipična sumarna osnovica jest katastarski prihod koji je

sastavljen od pojedinačnih paušalno određenih prihoda po pojedinim kategorijama zemljišta.

-

Stvarna osnovica pojavljuje se kada se želi osigurati što točnije fiskalno zahvaćanje. Ponekad je ona već

utvrđena fiskalnim propisima. Pri utvrđivanju osnovice kod prihoda ili dohotka rabe se razne metode

utvrđivanja osnovice. Stvarna se osnovica utvrđuje na osnovi podataka koje obveznik iskaže u fiskalnoj

prijavi, podataka iz njegova knjigovodstva i podataka koje skupi fiskalna administracija, kao i

uspoređivanjem. Za slučajeve poslovanja gotovinom uvodi se vođenje poslovanja putem fiskalnih kasa čiji

promet kontrolira fiskalna administracija. U praksi se rabi i institut tzv. minimalne osnovice koja služi za

osiguranje minimalnih fiskalnih prihoda.

Metode utvrđivanja fiskalne osnovice

: najčešće metode su:

a) automatska ili indicijarna metoda

b) metoda utvrđivanja točnosti fiskalne prijave

c)metoda utvrđivanja točnosti poslovnih knjiga

d) metoda organiziranog prikupljanja podataka

e) metoda prijave treće osobe

f) metoda fiskalne kontrole

g) metoda uspoređivanja

a) ta se metoda rabi u utvrđivanju fiskalne osnovice određenim lako uočljivim činjenicama (vanjski izlged). Osnova je

indicija, iz čega proizlazi i naziv. Polazište je pretpostavka da te uočljive činjenice odražavaju fiskalnu sposobnost

obveznika. Kod ove se metode uzimaju činjenice kao što su obujam motora ili snaga vozila, dužina plovila, kvadratura

stana ili kuće za odmor i sl. Zove se automatska jer se samim utvrđivanjem činjenice automatski zna kolika je fiskalna

osnovica.

b) provodi se kad službe fiskalne administracije u prethodnom skraćenom postupku utvrde da je fiskalna prijava točna.

Provodi se radi ubrzanja postupka razreza obveza. Točnost služba fiskalne administracije provjerava utvrđivanjem

ispravnosti popunjavanja fiskalne prijave, usporedbom s podatcima koji su im na raspolaganju u evidencijama...

c) provodi se kako bi se utvrdilo je li fiskalni obveznik pravilno i točno vodio poslovne knjige odnosno knjigovodstvo.

No, za tu metodu obično treba poslati inspekciju da utvrdi činjenično stanje u poslovnim knjigama...

d) cilj svake fiskalne administracije jest stvoriti i organizirati takve evidencije u poslovnom prometu fiskalnih

obveznika da se sve ono što nije obuhvaćeno tim evidencijama smatra nezakonito stečenim prihodom odnosno

imovinom. Službe fiskalne administracije u većini slučajeva organiziraju barem minimalno praćenje podataka o

poslovnom prometu i drugim činjenicama o obveznicima.

e) isplatitelji prihoda, odnosno dohotka, mogu se obvezati na dostavu podataka fiskalnim službama, npr. vođenje

poreznih kartica, izvješća i preslika računa te njihovu dostavu poreznim i drugim službama. Prijavu može podnijeti i

neko drugo tijelo vlasti, odnosno fizička ili pravna osoba. Fiskalna služba može i organizirano prikupljati podatke iz

prijava trećih osoba zbog ažuriranja evidencija.

f) primjenjuje se kad se iz drugih izvora ne može doći do relevantnih podataka za utvrđivanje osnovice. Utvrđuju se

činjenice u poslovnim prostorijama obveznika, uzimaju se izjave pojedinih osoba, pregledava se knjigovodstvena

evidencija kod poslovnih partnera, banaka i dr. Katkad je nužna i suradnja s tijelima kaznenog gonjenja i drugim

dijelovima inspektorata.

2. PRIKRIVENI RAST STOPA

Prikriveni ili neizravni rast stopa. Kod tog fiskalnog zahvaćanja na prvi pogled nije očito da je riječ o primjeni tzv.

Usporeno rastućih stopa, jer je propisana stalna stopa u postotku i određeni odbitak od fiskalne osnovice. Kod

fiskalnog zahvaćanja iz dohotka to je obično egzistencijski minimum, a može biti i neka druga svota koja se odbija.

Primjer: propisana je stalna stopa u svoti od 45% i svota egzistencijskog minimuma koja se odbija od fiskalne osnove

koja je 1800 novčanih jedinica. Dohodak od svote egzis. Minimuma ne podliježe fiskalnom zahvaćanju ( tablica 2, str.

38.) – krivulja usporeno rastućih stopa kontinuirana je tj. Nema prekida ( stuba). Neprekinutost je prednost ovavog

načina fisk.zahvaćanja, a glavni nedostatak što je najveći rast stopa u rasponu fiskalnih osnovica koje su u blizini

egzistencijskog minimuma odnosno malih osnovica. Dakle, glavni fiskalni teret snose obveznici koji imaju nizak

dohodak. Da bi se ublažio prevelik rast stopa, kod obveznika s nižim dohotkom može se postaviti sustav s više stopa.

Učinak odbitka egzistencijskog minimuma ili neke druge svote od dohotka da bi se dobila fiskalna osnovica mora se

imati na umu kad se raspravlja o fiskalnim oslobođenjima u obliku smanjenja osnovice. Naime, svako fiskalno

oslobođenje ili olakšica utječe na dinamiku rasta stopa koje se primjenjuju na ostatak osnovice u odnosu na

sveukupnost predmeta fiskalne obveze.

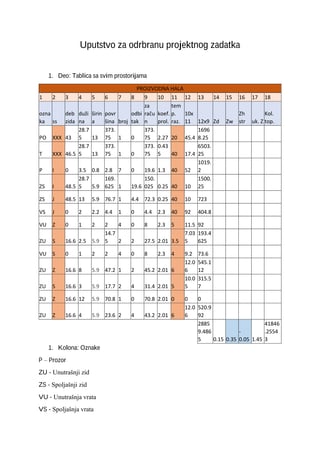

3. LOMLJENI RAST STOPA

Da bi se uklonili nedostaci skokovite ljestvice stopa, kao i nedostatci prikrivenog rasta stopa, u praksi se uz odbitnu

stavku egzistencijskog minimuma ili nke druge veće ili manje svote primjenjuje tzv. Ljestvica lomljenog rasta stopa.

Ta se vrsta ljestvice naziva i tranširana, klizeća skala ili skala raščlanjenog rasta stopa. Glavno obilježje ove stope je u

tome što se po višoj stopi oporezuje samo razlika preko gornje granice iz prethodnog razreda ( tranše) . Fiskalna

obveza do određenog razreda predstavlja zbroj svih umnožaka raspona osnovica pojedinih razreda s pripadajućom

stopom koji su prethodili tom razredu. U tablici 3 je na primjer svota od 5300 u petom razredu

Redni broj razreda

Ako fiskalna osnovica iznosi novčanih jedinica Plaća se na ime fiskalne obveze

Više od do

Na višak preko

1.

20 000

8%

2.

20 000 30 000 1 600 + 10%

20 000 do 30 000

3.

30 000 40 000 2 600 + 12%

30 000 do 40 000

1.

Razred 20 000 X 0,08 = 1 600

2.

Razred 10 000 X 0,10 = 1 000

3.

Razred 10 000 X 0,12 = 1 200

4.

Razred 10 000 X 0,15 = 1500

Apsolutni iznos 5. Razreda = 5 300

Odbitak egistencijskog minimuma ne utječe mnogo na dinamiku rasta te ljestvice stopa. Po svom je djelovanju

ljestvica usporeno rastuća i vrlo je slična prikrivenom rastu stopa. U ljestvici brže rastu rasponi osnovica nego

postotak u stopi koja se primjenjuje na razliku preko donje granice razreda. Također trebamo znati da je rast stopa u

ovom primjeru brži u donjem dijelu ljestvice, tj. U fiskalnom opterećenju je izraženije kod obveznika s nižim

dohotkom. Za razliku od prikrivenog rasta stopa koji se primjenjuje putem stalne stope i odbitne stavke, ljestvica stopa

u lomljenom rastu može se postaviti tako da se po želji dobije ubrzani rast stopa.

Želiš da pročitaš svih 29 strana?

Prijavi se i preuzmi ceo dokument.

Slični dokumenti

Ovaj materijal je namenjen za učenje i pripremu, ne za predaju.