Poslovne finansije Pregled

BITNA SKRIPTA DOBRAAAA

)

Poglavlje 6

Metode fin. analize su: (dopuni)

a) ______

metoda raščlanjivanja________________

b) ______

metoda standardizacije

________________

c) metoda uporedjivanja

Materijalne pretpostavke finansijske analize (esej)

Uspjesšnost finansijske analize uslovljena je materijalnom I formalnom ispravnošću

bilansa.Materijalne pretpostavke finansijske analize odnose se na obezbjeđenje istinitih I

objektivnih bilansnih podataka.

Formalne pretpostavke analize vezane su za pravilnu klasifikaciju bilansnih pozicija.

Materijalne pretpostavke finansijske analize predstavljene su kroz:

upotrebljivost bilansnih podataka, (postivanje principa uzročnosti, postivanje principa

sigurnosti, postivanje prinsipa opreznosti)

eliminasanje uticaja monetarnih poremećaja na bilans i periodične rezultate

konsolidovanje bilansa (predstavlja računsko-tehnički postupak sažimanja bilansnih pozicija

sa ciljem da obezbjedi pregled finansijskog poslovanja složenog preduzeća.

Formalne pretpostavke finansijske analize

obezbjedjuju pravilno grupisanje pozicija active, passive, rashoda i prihoda.

Pri grupisanju pozicija bilansa stanja, pozicije active treba klasifikovati po principu rastuće ili

opadajuće likvidnosti , odnosno prema brzini pretvaranja u novac. Pozicije passive se

organizuju po principu rastuće ili opadajuće dospjelosti, odnosno prema brzini dospjelosti

obaveza za plaćanje.

Izvjestaj o gotovinskom toku pokazuje

____prilive

______ i ____

odlive

________

___

gotovine

_________ kao rezultat __

poslovnih

______ , ____

ulagačkih

______ ,

__

finansijskih

__________ aktivnosti preduzeca.

2 toka novcanih sredstava (dopuni) (cash flow i funds flow)

Finansijski pokazatelji!!! (svaki ima neke podjela, treba znati u koji šta spada)

Pokazatelji likvidnosti I solventnosti

, koji mjeri sposobnost preduzeca da izmiri svoje

dospjele kratkorocne obaveze

Pokazatelj zaduzenosti

, koji mjere koliko se preduzece finansira iz tudjih izvora sredstava

Pokazatelji aktivnosti

, koji mjere efikasnost koristenja resursa preduzeca

Pokazatelji profitabilnosti

, koji mjere povrat ulozenog kapitala, sto je posebno znacajno za

efiksano upravljanje preduzecem

Pokazatelji efikasnosti investiranja

, koji mjere uspjesnost ulaganja u obicne dionice.

Navedi pokazatelje utemeljene na odnosu izmedju tekuce aktive i tekuce pasive:

a) ______

tekuća likvidnost

____________

b) ______

radno raspolozivi kapital

___________

c) ______

ubrzana likvidnost

____________.

Pokazatelji aktivnosti preduzeca su: (dopuni)

a) __

prosjecan vremenski period naplate

____________________

b) __

koeficijent obrta zaliha

___________________

c) koef. obrta fixnih sredstava

d) koef. obrta ukupne aktive

Pokazatelji rentabilnosti?

Rentabilnost se moze pokazati u slijedecim pokazateljima:

koeficijent marze bruto profita

koeficijent marze prinosa

koeficijent prinosa ukupnih sredstava

koeficijent prinosa vlastitog kapitala

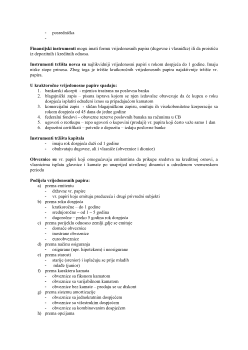

Pokazatelji zasnivani na novčanim tokovima! (isto šta spada u koji od ova četiri – znači samo

nabrojati

Pokazatelji solventnosti i likvidnosti

(novcano pokrice kamata,novcano pokrice

obaveza, novcano pokrice tekućih obaveza, novcano pokrice dividendi)

Pokazatelji kvaliteta dobiti

(kvalitet prodaje, kvalitet dobiti)

Pokazatelji kapitalnih izdataka

(pokazatelj nabavke kapitalne imovine, pokazatelj

finansiranja, pokazatelj investiranja)

Pokazatelji povrata novcanog toka

(novcani tok po dionici, povrat novca na ulozenu

imovinu, povrat novca na obaveze I dionocki kapital, povrat novca na dionicki kapital)

Altmanov Zeta model

Jedan od prvih uspjesnih pokusaja primjene metode eliminacije u finansijskoj analizi je

model Edwarda Altmana, koji je razvijen da predvidi finansijski bankrot preduzeca.

Izraz “Z” ili “Zeta Score” sastoji se od pet pokazatelja, koji se mnoze s kojeficijentom, a

potom zbrajaju:

Z= 0,012X

1

+0,014X

2

+0,033X

3

+0,006X

4

+0,01X

5

Ako je Z>3,10, preduzece posluje veoma dobro i ima blistavu buducnost.

Ako je Z<1,8, poslovanje je slabo i ocekuje se neuspjeh u roku od dvije

Ako je 1,8<Z<3,10, prduzece mora hitno ispitati svoje poslovanje

Period predvidjanja, za koji model pruza najbolje rezultate, su prve dvije godine.

Metod interne stope rentabilnosti IRR

Interna stopa rentabilnosti je diskontna stopa za koju je NPV investicije jednaka nuli.

Graficki interna stopa rentabilnosti

NPV (KM)

i (%)

IRR

Jasno se moze uociti da povecanjem diskontne stope neto sadasnja vrijednost projekta postaje

manja. Ukoliko je neto sadasnja vrijednost projekta poztivna, tada je interna stopa

rentabilnosti veca od diskontne stope. Negativna neto sadasnja vrijednost znaci da je interna

stopa rentabilnosti manja od diskontne stope. Tacka u kojoj je NPV projekta jednaka nuli

predstavlja internu stopu rentabilnosti projekta.

Σ Vt = I

0

i= interna stopa rentabilnosti projekta

(1+i)

t

Index profitabilnosti (šta znaci kada je Pi >,<,= 1)

Indeks profitabilnosti je omjer sadasnje vrijednosti neto primitaka i incijalnog ulaganja.

Matematicki , koeficijent rentabilnosti (Pi) se moze izraziti na slijedci nacin:

Pi= Σ Vt

(1+i)

t

I

0

Ako je NVP=0, tada je Pi=1,

Ako je NVP>0, tada je Pi>1,

Ako je NPV<0, tada je Pi<1.

Šta je prag rentabilnosti ovo pitanje je bilo al formulisano kao tacka pokrica spram rizika, al

to je ustvari prag rentabilnosti

Kao staticka metoda ocjene investicionih projekata cesto se koristi proracun tacke pokrica

ukupnih troskova tj metoda praga rentabilnosti. ( Break.-Even Point)

Prag rentabilnosti predstavlja tacku u kojoj su ukupni troskovi i ukupni prihodi jednaki:

TRn=TCn

TC=VC+FC

Formula za izracunavanje Qbep= FC/p-v

(Graficki prikaz)

Simulacioni pristup (pita obično samo šta spada ili u analizu tržišta ili u analizu investicionih

troškova ili u analizu troškova)

U slucaju koristenja simulacijonog pristupa prvo je potrebno utvrditi ulazne faktore, inpute,

koji ce biti predmet simulacione analize.

David B.Hertz je prvi opisao simulacioni model uzimajuci slijedece faktore kao ulazne

varijable:

ANALIZA TRZISTA:

velicina trzista

stopa rasta trzista

cijene inputa i outputa

udio na trzistu

ANALIZA INVESTICIONIH TROSKOVA:

troskovi investiranja

zivotni vijek projekta

rezidualna vrijednot investicije

ANALIZA TROSKOVA:

verijabilni troskovi

fiksini troskovi

KONVERTIBILNI VRIJEDONOSNI PAPIRI

Konvertibilni vrijedonosni papiri su obveznice ili prioritetne dionice koje se mogu zamjeniti

za obicne dionice prema opciji njihovog vlasnika.Realizacijom konvertibilnog vrijedonosnog

papira dolazi do transformacije jednog vrijedonosnog papira u drugi, dok ukupan iznos

ostaje nepromjenjen.

CIJENA KONVERZIJE= NOMINALNA VRIJEDNOST KONVERTIBILNOG

VRIJEDONOSNOG PAPIRA/ODNOS KONVERZIJE

METOD ANUITETA

Metod anuiteta primitke i izdatke investicije izracunava u prosjecnim godisnjim

iznosima.Postupak se sastoji u tome da se izracunata neto vrijednost projekta mnozi

anuitetskim faktorom koji je reciprocan vrijednosti faktora diskontovanja jednakih

periodicnih iznosa

a=NVP x (1+i)n x i/(1+i)n-1

TOP DOWN I BOTTOM UP PRISTUP

sadasnja vrijednost troskova potrebnih za izvodjenje projekta.Na kraju treba utvrditi razliku-

neto sadasnju vrijednost investicije.

Formula:

Pitanje koje nemas ovdje jeste vezano zamjenjive obveznice to je moj esej bio, a imas ga u

knjizi na 244 strani.

.

1. Šta su opcije ?

2. Prednosti korištenja obveznica, duga ?

3. U čemu se ogleda efekat poreskog zaklona ?

4. Funkcije finansijskog sistema ?

5. Relokacija rizika ?

6. Na koje zadatke naš finansijski sistem daje odgovor ?

7. Šta je aktivan pristup upravljanja finansijama ?

8. Šta je finansijska funkcija u preduzeću sa aspekta aktivnog upravljanja finansijama I koji

su zadaci ?

9. Finansijska funkcija kroz tradicionalni pristup ?

10. Finansijska funkcija kao profitabilna funkcija ?

11. Saradnja finansijske I ostalih funkcija ?

12.

Ročna usklađenost sredstava I izvora finansiranja

(276 ) ?

13. Pravila finansiranja?

14. Elementi finansijskog sistema ?

15. Finansijski instrumenti ?

16. Instrumenti tržišta novca ?

17. Instrumenti duga ?

18. Vlasnički instrumenti ?

19. Izvedeni vrijednosni papiri ?

20.

Šta je repo ugovor

?

21. Razlika između promptnih I terminskih ugovora ?

22.

Koji su vlastiti izvori finansiranja ? ( interni I externi – nabrojati )

23. Čemu je jednaka cijena kuponske obveznice ?

24. Razlika između relativne I komforne kamatne stope ?

25. Šta je efektivna kamatna stopa ?

26. (1+i ) n – objasniti sta je ?

27. Šta je kontinuirano ukamaćivanje ?

28. Ako je godišnja kamatna stopa 12%, a obračun kamata kvartalni tj. Svako 4 mjeseca,

izračunajte komfornu kamatnu stopu ?

29. Šta je anticipativno I depacitivno ukamačivanje ?

30. Kako prag rentabilnosti determiniše rizik poslovanja preduzeća ?

31. Šta je analiza senziniteta ?

32.

Šta je NPV – neto sadašnja vrijednost ?

33. Faze simulacionog pristupa ?

34.

Prednosti stabla odlučivanja?

35. Razlike između euro obveznice I ino obveznice ?

36. Šta je euro dolar ?

37.

Šta je swop aranžman ?

38. Šta su tržišni indexi ?

39.

Šta su fjučers govori ?

40. Šta su lokalna finansijska tržišta ?

Želiš da pročitaš svih 51 strana?

Prijavi se i preuzmi ceo dokument.

Slični dokumenti

Ovaj materijal je namenjen za učenje i pripremu, ne za predaju.