Vrhunski cilj politike korporacije Pregled

Vrhunski cilj politike korporacije: je maksimiranje dobitka u dugom roku zato što je

ostvarenje tog cilja uslov za opstanak korporacije.

Kapital se može pribavljati:

-zadržavanjem (akumuliranjem)dela neto dobitka u korporaciji

-dokapitalizacijom (pronalaženje) novih investitora koji žele da postanu vlasnici

korporacije,emisija nove serije,akkcija na primer

-dugoročnim pozajmljivanjem kapitala

Ostvarivanje vrhunskog cilja finansijske politike postiže se odgovarajućom finansijskom

snagom korporacije koja podrazumeva:

-trajnu sposobnost plaćanja

-trajnu sposobnost finansiranja

-trajnu sposobnost investiranja

-trajnu sposobnost povećanja imovine vlasnika

-trajnu sposobnost zadovoljavanja finansijskih interesa učesnika u korporaciji

Principi finansijske politike:

-princip rentabilnosti

-princip sigurnosti i likvidnosti

-princip zaštite od prezaduženosti ili princip finansiranja u skladu sa rizikom

-princip fleksibilnosti ili finansijske elastičnosti

-princip nezavisnosti

Princip rentabilnosti: proizilazi iz cilja korporacije,koji se ispoljava u zahtevu za

maksimiranje rezultata na duži rok.

Princip rentabilnosti se računa kao:

-stopa prinosa (uvećanja) ukupnog kapitala

-stopa prinosa (uvećanja)sopstvenog (vlasničkog) kapitala

Princip fleksibilnosti: princip elastičnosti u finansiranju proizilazi iz rizika nepredvidivih

faktora,definiše se kao sposobnost kratkoročnog prilagodjavanja korporacije izmenjenim

uslovima poslovanja,pre svega pod uticajem tržišta.

Investiranje principa fin. politike pokazalo je da uspešna realizacija ciljeva korporacije

predstavlja:

-poslovanje sa dobitkom (rentabilnost)

-dovoljnu sigurnost i trajnu likvidnost

-zaštićenost od prezaduženosti

-potrebnu fleksibilnost

-nezavisnost korporacije

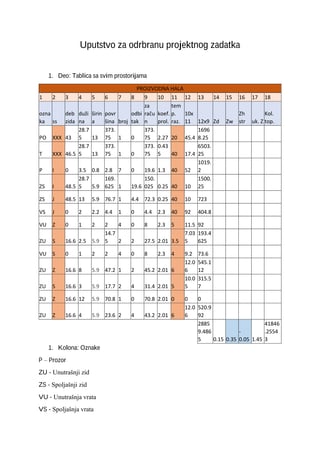

Pravila finansiranja:

-vertikalnu strukturu kapitala sa stanovišta vlasnika kapitala

-relacije pojedinih vrsta imovine posmatranih sa stanovišta roka vezanosti i stanovišta

roka raspoloživosti

Vertikalna pravila finansiranja tretiraju:

-odnos sopstvenog i pozajmljenog kapitala

-odnos osnovnog i rezervnog kapitala i knjiže se u pasivi bilansa stanja

Odnos sopstvenih i tudjih izvora finansiranja: (pravilo 1:1) u praksi tržišne privrede teško

je obezbediti da se korporacija u potpunosti finansiranja iz sopstvenih

izvora,samofinansiranje bi usporilo njegov razvoj u teoriji i praksi smatra se da ovaj

odnos treba da bude 1:1 tj. da tudji izvori ne treba da budu veći,čime se obezbedjuje:

-sigurnost povratka kapitala poveriocima jer kada se imovina u aktivi finansira sa 50% iz

sopstvenih i 50% iz tudjih izvora,tada na 1 dinar uloženog tudjeg kapitala dolazi 2 dinara

imovine. Ako korporacija ostvari gubitak koji je veći od sopstvenog kapitala,neće moći

da ostvari svoje obaveze i pored primene ovog pravila

-prihvatljivost troškova finansiranja,troškovi plaćanja kamata su niži nego kada bi se tudji

izvori povećali preko 50% čime se povećava rentabilnost

Odnos osnovnog i rezervnog kapitala: po većini autora treba da bude 1:1 (50%:50%),što

znači da ovo pravilo zahteva 25% rezervnog kapitala u odnosu na ukupan kapital

korporacije (sopstvene i tudje). Rezervni kapital u korporaciji nastaje rasporedjivanjem

dela ostvarenog neto dobitka što predstavlja statutarnu obavezu. Ovo pravilo nije naišlo

na širu primenu.

Horizontalna pravila finansiranja bave se relacijama delova imovine i kapitala medju

kojima su glavne:

-odnos izmedju sopstvenog kapitala i neto imobilizacije

-odnos izmedju dugoročnog kapitala i neto imobilizacije

-odnos izmedju dugoročnog kapitala i dugoročne vezane aktive

-odnos izmedju obrtnih sredstava i kratkoročnih obaveza

-odnos izmedju nominalne aktive (potraživanja+kratkoročni plasmani+gotovina) i

kratkoročnih obaveza

Zlatna pravila finansiranja su i horizontala pravila finansiranja.

Zlatno bankarsko pravilo: postavio je davne 1854 godine nemački naučnik HUBNER.

Pravilo glasi : kredit koji neka banka može dati a da pri tome ne dodje u opasnost u

pogledu isplate svojih obaveza,mora da odgovara kreditu koji banka uzima i to ne samo

po iznosu nego i po kvalitetu.

Zlatna bilansna pravila: zahtevaju da imovina iskazana u aktivi po iznosu i roku vezanosti

odgovara izvorima finansiranja iskazanim u pasivi po iznosu i roku raspoloživosti.

Zlatno bilansno pravilo u širem smislu:

-nematerijalna (neopipljiva) ulaganja

-osnovna sredstava i u obliku stvari

-dugoročni finansijski plasmani u obliku novca i dugoročnih HOV

Zlatno bilansno pravilo u širem smislu: nastalo je posle zlatnog bilansnog pravila u užem

smislu zato što je poštovanje zlatnog bilansnog pravila u užem smislu nije obezbedjivalo

permanentnu likvidnost korporacije. Po zlatnom bilansnom pravilu u širem smislu u

dugoročnu vezanu imovinu,pored stalne imovine uvećane za upisani neuplaćeni kapital i

za gubitak iskazan u aktivi,spadaju i trajna obrtna sredstva.

Pravilo finansiranja 2:1 - ovo pravilo zahteva da odnos obrtne imovine i kratkoročnih

obaveza bude 2:1 to znači da se 50% obrtne imovine pokriva iz dugoročnih izvora

finansiranja,a 50% iz kratkoročnih izvora finansiranja a iz toga sledi da pravilo ne uzima

u obzir strukturu obrtne imovine. Korporacija koja u okviru obrtne imovine ima 50%

stalnih zaliha ovo pravilo je kompatibilno sa zlatnim pravilom u širem smislu.

Pravilo finansiranja 1:1- pripada ostalim pravilima finansiranja. Ovo pravilo zahteva da

kratkoročna potraživanja uvećana za kratkoročne HOV i za gotovinu budu jednaka

kratkoročnim pbavezama. Ovo znači da kod korporacije kod kojih su stalne zalihe

jednake bilansiranim zalihama pravilo 1:1 je kompatibilno sa zlatnim bilansnim pravilom

u širem smislu ali ne i kod korporacije koja ima sezonske zalihe.

Medjubankarska kupovina novca: je tržište kratkoročnih kredita na kome banka koja ima

Nosioci tražnje kapitala:

-gradjani pojedinci

-korporacije

-banke i druge finansijske organizacije

-državne i paradržavne institucije i sve organizacije javnog sektora

Tržište kapitala: predstavlja susret lica koja nude i lica koja traže kapital. Taj susret može

da bude : neposredan preko banke,posredan preko banke,preko profesionalne institucije

koja se bavi organizacijom trgovanja kapitalom.

Neposredni: jeste i direktni kontakt lica koje nude kapital i lica koja traže kapital

predstavlja neorganizovano tržište kapital.

Obična akcija: je vlasnički papir koji vlasniku ne garantuje ostvarenje dividende po

osnovu obične akcije. Vlasnik obične akcije ostvariće dividendu ako korporacija ostvari

neto dobitak,pri čemu,po pravilu,ceo neto dobitak ne pripada vlasnicima običnih akcija.

Preferencijalne akcije: (često se zovu i povlašćene ili prioritetne),takodje su vlasničke

HOV. Njihova osnovna osobina je u tome što nose fiksnu dividendu,obično u procentu

od nominalne vrednosti,ali bez prava učestvovanje njihovih vlasnika u upravljanju

korporacijom preko skupštine akcionara.

Užitničke akcije: se veoma retko izdaju. Ako korporacija želi da smanji akcijski kapital

jer mu nije potreban,ono se sa pojedinim akcionarima može sporazumeti da od njih

otkupi akcije po nominalnoj vrednosti a da im za razliku izmedju tržišne i nominalne

vrednosti izda tzv.užitničke akcije

Dugoročne obveznice: su poverilačke HOV kojima se potvrdjuje da je poverilac platio

dužniku protivrednost dugoročne obveznice i da će dužnik isplatiti poveriocu kamatu po

ugovorenoj kamatnoj stopi u ugovorenim rokovima i platiti glavnicu o roku dospeća.

Dugoročne obveznice može izdavati država,korporacija,banka i druge finansijske

organizacije,a mogu da glase na ime ili donosioca. Dugoročne obveznice sa anuitetnim

kuponima se,ne izdaju zato što se takve obveznice ne mogu prodavati na sekundarnom

tržištu dugoročnih HOV zbog teškoće utvrdjivanja njihove tržišne vrednosti na dan

prodaje.

Razlikujemo pomptno devizno tržište i terminsko devizno tržište.

Na pomptnom deviznom tržištu: realizacija kupoprodaje deviza vrši se odmah ili

najkasnije za dva dana od zaključene kupoprodaje.

Pod terminskim deviznim tržištem: podrazumeva se svaka realizacija zaključene

kupoprodaje posle dva dana,s tim što postoje standardni rokovi koji ne mogu da budu

duži od šest meseci.

Hendzing poslovi: U cilju eliminisanja rizika kojima su izložene neke od bazičnih

transakcija kao što su nabavke zaliha i stalnih sredstava i prodaja gotovih proizvoda na

inostranim tržištima,emisija korporativnih obveznica i slično, ratvijena je čitava lepeza

finansijskih derivatnih instrumenata (opcija,forvard,fjučers,svop i sl.). Korišćenje

derivatnih instrumenata u ove svrhe naziva se hedzing. Derivatni finansijski instrumenti

namenjeni zaštiti od rizika predstavljaju zahvalna sredstva koja mendzmentu obezbedjuju

veću fleksibilnost u donošenju poslovnih obaveza.

Interni izvori samofinansiranja su: oni koje korporacija kao entitet stvara u sebi bilo

mobilizacijom osnovnih sredstava i dugoročnih plasmana,bilo dugoročnim rezervisanjem

na teret prihoda,bilo akumuliranjem dela neto dobitka za sebe,bilo,pak,pokrivanjem

efekata revalorizacije ukupnim prihodom.

Želiš da pročitaš svih 12 strana?

Prijavi se i preuzmi ceo dokument.

Slični dokumenti

Ovaj materijal je namenjen za učenje i pripremu, ne za predaju.